2021年最新版!年末調整の保険料控除って何?【税理士監修】

「年末調整、保険料控除の意味がよくわからない。」

「妻がいる場合は、年末調整に違いは出てくるのだろうか」

といった疑問を抱えている人は多いのではないでしょうか。

今回はそのような方のために、年末調整や保険料控除の概要、方法、よくあるトラブルへの対策について詳しくお伝えします。

※ 内容は主に会社員や公務員など、勤め先から給与を受け取っている人が対象になります。

年末調整とは

そもそも年末調整はなぜ行う必要があるのでしょうか。本来、一定以上の所得がある日本国民全員が確定申告をする必要があります。しかし、現実的に全員が同時期に確定申告を行うのはかなり難しいことが予想されます。そのため、所得が給与のみで一定条件を満たしている人においては、源泉徴収された所得税と納めるべき年税額を、年末調整で一致させるのです。

ちなみに所得税を1年分まとめて払うと負担が大きいので、毎月(毎日)給与支払いの際に決められた源泉徴収税額表によって、所得税および復興等別所得税といった税金があらかじめ差し引かれています。

※復興特別所得税…大災害となった東日本大震災の復興財源を確保するための税金。

・12月以外に年末調整の対象となる人

年末調整は、一般的に11月~12月に手続きを行います。

ただし、以下5つのうちどれかに該当する人の場合、年の途中で年末調整を行うことがあります。

- (1)海外転勤等によって非居住者となった方

- (2)死亡が原因で退職した方

- (3)著しい心身障害のために退職した方(退職した後に再就職後、給与を受け取る見込みのある方は除きます。)

- (4)12月に支給されるべき給与等の支払いを受けた後に退職した方

- (5)パートタイマーとして働く方が退職した場合で、本年中に支払いを受ける給与の総額が103万以下である方

出典:国税庁「No.2665 年末調整の対象となる人」より

年末調整で手続きが完了する人と確定申告をする必要がある人

通常、給与所得のみの人は勤め先が年末調整を行っているので、確定申告が不要です。ただし、一部の給与所得者は年末調整ができないため、確定申告が必要です。

たとえば、下記の条件にあてはまるような人です。

<年末調整の対象とならない人>

- 複数の会社から給与を受けていて、一定の要件に該当する人

- 給与の年間収入額が2,000万円を超えている人

- 非居住者 など

また、医療費控除など年末調整では対応できない控除がある場合は、年末調整が完了していても確定申告を行う必要があります。

確定申告とは

そもそも確定申告とは、何をするものなのでしょうか。

確定申告の役割は、当人が納めるべき税額を確定させるために所得の申告を行うものです。原則として翌年の2月16日~3月15日の間に、税務署に申告します。

年末調整と確定申告との違い

年末調整、確定申告の違いは?と聞かれて正確に説明できる人は少ないのではないでしょうか。そこで簡単に、年末調整と確定申告の違いについて確認しておきましょう。

年末調整と確定申告には大きな違いが2つあります。

1つ目は、所得税の申告を誰が行うかです。年末調整は企業(源泉徴収義務者)が行うのに対して、確定申告は自分で行います。

2つ目は、受けられる所得控除の範囲です。年末調整は、15種類のうち医療費控除、雑損控除、寄附金控除に対応できないのに対して、確定申告は15種類すべての所得控除に対応しています。

| 所得控除種類 | 受けられる場合 | 年末調整 | 確定申告 |

|---|---|---|---|

| 雑損控除 | 災害、盗難などで資産に損害を受けた場合 | × | 〇 |

| 医療費控除(セルフメディケーション税制) | 一定額以上の医療費を支払った場合 | × | 〇 |

| 社会保険料控除 | 納税者が自己あるいは自己と生計を一にする配偶者、その他の親族の負担すべき社会保険料を支払った場合 | 〇 | 〇 |

| 小規模企業共済掛金等控除 | 小規模企業共済法に規定された共済契約にもとづく掛金等を支払った場合 | 〇 | 〇 |

| 生命保険料控除 | 生命保険料、介護医療保険料、個人年金保険料を支払った場合 | 〇 | 〇 |

| 地震保険控除 | 地震保険料、旧長期損害保険料を支払っている場合 | 〇 | 〇 |

| 寄附金控除 | 特定寄附金を支払った場合 | ×※1 | 〇 |

| 障害者控除 | 納税者自身、生計を一にする配偶者、扶養家族が障害者に当てはまる場合 | 〇 | 〇 |

| ひとり親控除 | 納税者がひとり親で、一定の要件に該当する場合 | 〇 | 〇 |

| 寡婦控除 | 納税者がひとり親に該当せず、夫と離婚・死別等し、一定の要件に該当する場合 | 〇 | 〇 |

| 勤労学生控除 | 納税者自身が働きながら学生をしている場合 | 〇 | 〇 |

| 配偶者控除 | 納税者に配偶者(合計所得金額が48万円以下等、一定の要件を満たしていること)がいる場合※2 | 〇 | 〇 |

| 配偶者特別控除 | 納税者に配偶者がおり、一定の要件に該当する場合 | 〇 | 〇 |

| 扶養控除 | 納税者に所得税法上の控除対象扶養親族がいる場合 | 〇 | 〇 |

| 基礎控除 | 一定の所得以下のすべての納税者に適用 | 〇 | 〇 |

※1 ふるさと納税で一定の要件に該当する場合は、年末調整で控除することができます。(ふるさと納税ワンストップ特例制度)

※2 納税者本人の合計所得金額が1,000万円以下の場合に限る

2021年の年末調整に必要な書類

年末調整や確定申告の意味がわかったところで、年末調整に必要な書類についてみていきましょう。

年末調整では受ける控除に応じて、必要な書類が異なります。下記の表に沿って、控除に必要な書類を選択し、記入しましょう。ただし、給与所得者の扶養控除等申告書の提出は受ける控除に該当しない場合でも、全員提出が必要です。

| 必要書類 | 受けられる控除の種類 | 対象者 |

|---|---|---|

| 令和4年分 給与所得者の扶養控除等(異動)申告書 | 扶養控除、障害者控除など | 全員必須(来年時、同社で勤務を継続する者) |

| 令和3年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書 | 配偶者控除または配偶者特別控除 ※2020年分から所得金額調整控除が新設されました。 給与収入850万円超の人は、「年齢23歳未満の扶養親族を有する者」などの条件に該当すば控除を受けられます。 | 該当者のみ |

| 令和3年分 給与所得者の保険料控除申告書 | 保険料控除(生命保険など) | 該当者のみ |

| 令和3年分 (特定増改築等)住宅借入金等特別申告書 | 住宅借入金特別控除 ※初年度分は確定申告でしか受付できません | 該当者のみ |

| 出典:国税庁「源泉徴収義務者の方 昨年から変わった点」 | ||

年末調整で保険料控除を行う方法(保険料控除種類別)

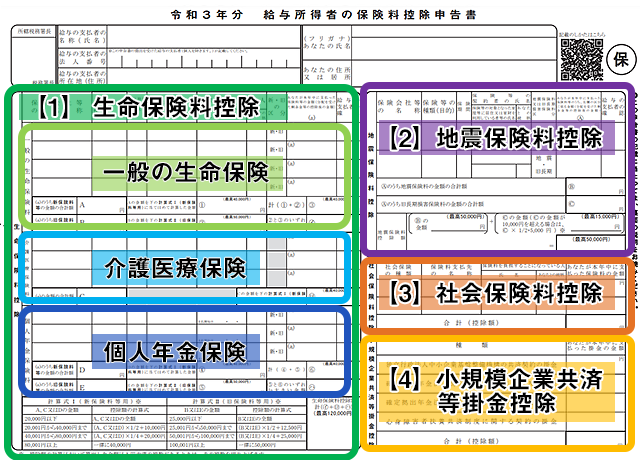

今回は、多くの人が該当する保険料控除の方法について、記載していきます。下記の資料は、令和3年分給与所得者の保険料控除申告書です。令和3年分から押印欄がなくなりました。

【1】生命保険料控除

生命保険料控除とは、所得控除の一つです。納税者が支払った生命保険料に応じて税金が軽減される制度となっています。

対象となるのは、一般の生命保険、介護医療保険、個人年金保険の3つです。

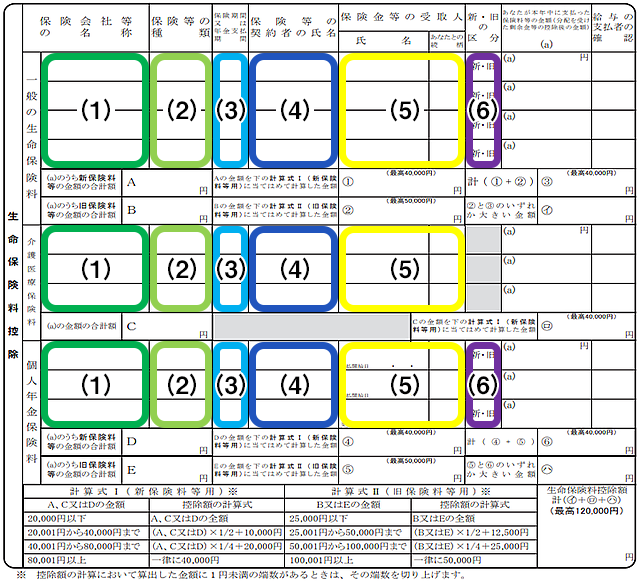

保険会社から郵送される「生命保険料控除証明書」を使って、必要事項を記載します。

- (1)保険会社等の名称(略称でも可)

- (2)保険等の種類(定期、終身、がん、医療など)あるいは年金の種類を転記

- (3)保険期間、あるいは年金の支払期間を転記

- (4)契約者名(※ご自身以外の家族が契約者の場合においても、ご自身が保険料を払っている契約があれば)

- (5)保険金等の受取人と続柄(保険証券などの内容を転記)

保険金の受取人については、保険証券、契約内容通知書等で確認できます。 - (6)新旧いずれかに〇をする

(新→新契約:平成24年(2012年)1月1日以後に加入した保険)

(旧→旧契約:平成23年(2011年)12月31日以前に加入した保険)

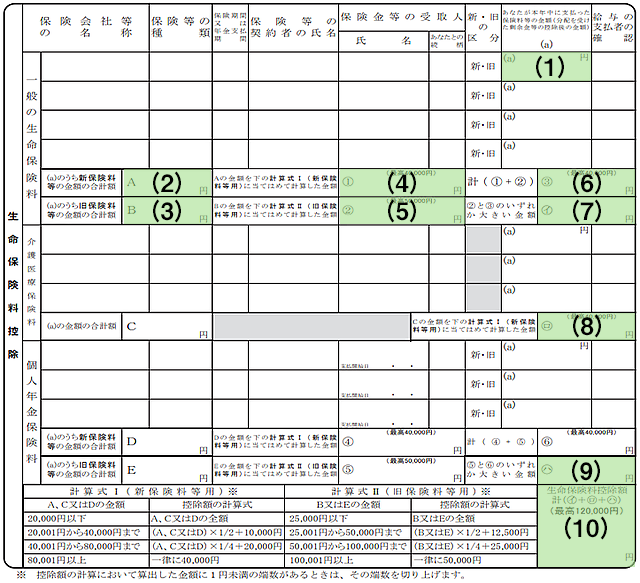

- (1)その年に支払う保険料(控除証明書の申告額)を転記します。申告額は保険会社によって、予定支払額や予定申告額と書かれている場合があります。

- (2)(1)のうち新保険料合計額を記載します。

- (3)(1)のうち旧保険料合計額を記載します。

- (4)(2)の金額を計算式 I にもとづいて算出し、記入します。なお、算出した金額に1円未満の端数があるときは、端数を切り上げます。

- (5)(3)の金額を計算式 II にもとづいて算出し、記入します。(4)同様、端数は切り上げます。

- (6)(4)と(5)と合計金額を記入します。かりに4万円を超える場合は、4万円と記入します。

- (7)(5)(6)のいずれか大きい数字を記入します。

- (8)(9)一般生命保険料控除と同じような手順で書きます。

- (10)(7)(8)(9)の合計金額を記入します。(生命保険料控除額の限度額は12万円ですので、12万円を超える場合は一律で12万円と記入します。)

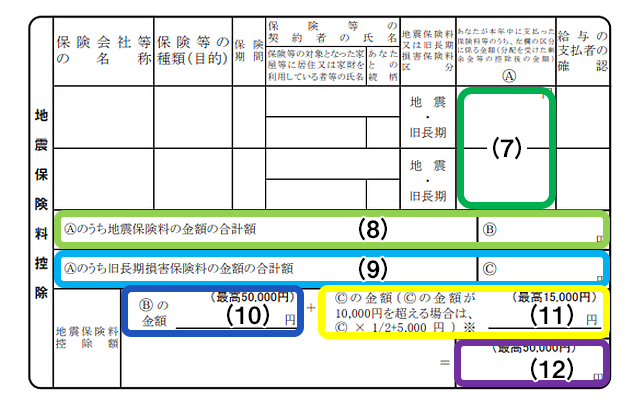

【2】地震保険料控除

地震保険料控除額とは、納税者が一定の損害保険契約等に関わる保険料あるいは掛金を支払った場合に、一定金額の控除を受けられる控除金額です。

対象者は地震保険料、旧長期損害保険料を支払っている方です。

※旧長期損害保険料…平成18年度の税制改正前の一定の損害保険契約等のうち、保険期間が10年以上で満期返戻金が支払われる損害保険契約の保険料を指します。

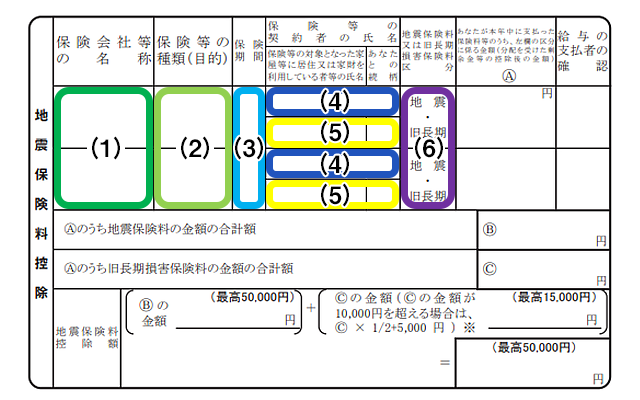

- (1)保険会社名(略称でも可)

- (2)保険の種類(地震、積立傷害等)

- (3)保険期間(控除証明書から転記)

- (4)契約者名(控除証明書から転記)

- (5)保険の対象となっている家屋などの居住者、あるいは保険の対象となっている家財の利用者の名前と続柄を記載します。

- (6)地震、旧長期いずれかに〇をする。

- (7)控除証明書の金額を記載します。

※生命保険料控除と同様に年始から支払った証明額ではなく、年末までの支払予定額である「申告額」を記入します。かりに証明額を記載してしまった場合、申告できる金額よりも少なくなってしまう可能性があるので注意しましょう。 - (8)(7)のうち、地震保険料の合計額を記入します。

- (9)(7)のうち、旧長期損害保険料の合計金額を記入します。

- (10)(8)の金額を記入します。(5万円を超える場合は、5万円と記入します。)

- (11)(9)の金額を記入します。(1万円を超える場合は、(9)×1/2+5,000円の金額、1万5,000円を超える場合は、一律で1万5,000円と記入します。)

- (12)(10)と(11)の合計金額を記入します。(地震保険料控除額の限度額は5万円であるので、5万円を超える場合は5万円と記入します。)

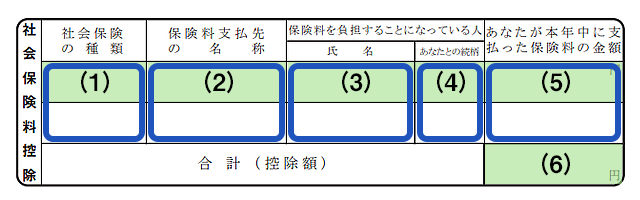

【3】社会保険料控除

社会保険料控除とは、ご自身の社会保険料(国民年金、国民健康保険、健康保険、厚生年金保険等)を納めた時、あるいは自身と生計を一にする配偶者やその他の親族の負担すべき社会保険料を納めた際に受けられる所得控除をさします。

なお、年末調整の申告においては、給与から差し引かれた社会保険料が勤務先で一括して記入されている場合は、ご自身で記入する必要はありません。一括記入されていない場合や、勤務先が把握できないご自身が納めた社会保険料(国民年金、国民健康保険等)においては申告書に記載する必要があります。

- (1)社会保険の種類を記入します。

- (2)保険料を支払った企業名、機関名を記入します。

- (3)ご自身の保険料の場合は、ご自身の氏名、ご家族の保険料の場合は、ご家族の氏名を記載します。

- (4)(3)との続柄を記入します。

- (5)控除証明書から「合計額」を転記します。

- (6)(5)の合計金額を記入します。

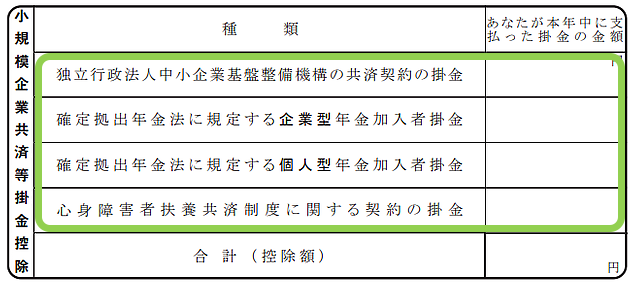

【4】小規模企業共済等掛金控除

この所得控除の対象となるのは主に3つです。

- 1. 独立行政法人中小企業基盤整備機構と結んだ共済契約の掛金です。(ただし、旧第二種共済契約の掛金はこの控除ではなく生命保険料控除の対象となります。)

- 2. 確定拠出年金法に規定する企業型年金加入者掛金あるいは個人型年金加入者掛金です。具体的に該当するのは、個人型確定拠出年金や企業型確定拠出年金のマッチング拠出があります。マッチング拠出とは、会社が拠出する掛金に加入者本人が掛け金を上乗せして拠出する確定拠出年金です。

- 3. 地方公共団体が実施する、いわゆる心身障害者扶養共済制度の掛金です。心身障害者扶養共済制度とは、保護者が生存中掛金を納付することで、保護者が亡くなった場合などに障害者に終身年金を支給する任意の制度です。

年末調整の保険料控除でどれくらいの所得税が安くなるの?

今回は保険料控除の中の生命保険料控除で実際にみてみましょう。

条件 Aさん(給与所得者。基礎控除のみ。)

- 年間生命保険料(平成24年(2012年)1月1日以後に加入した保険)

一般生命保険料 9万円→控除額4万円

介護医療保険料 6万円→控除額3万5,000円

個人年金保険料 13万円→控除額4万円

合計の控除額は、11万5,000円

「年末調整で生命保険料控除を利用しなかった場合」

課税所得400万円の所得税は、37万2,500円(400万円×20%-42万7,500円)「年末調整で生命保険料控除を利用した場合」

課税所得は生命保険料控除を差し引いた388万5,000円。(388万5,000円×20%-42万7,500円)その所得税は、34万9,500円となります。結果として2万3,000円減税できます。※課税所得とは給与所得から所得控除を差し引いた金額です。

年末調整でのトラブル

保険料控除の申告を忘れた

仮に年末調整で記入漏れや提出忘れがあった場合、勤務先に申し出ればやり直しできる場合があります。

また、年末調整で不備があった際には、確定申告を通じてその部分の不備を訂正できます。ただし、その分ご自身で行う手間が増えるので、年末調整の提出の際に不備がないかよく確認しましょう。

保険料控除の書類をなくした

保険料の控除証明書をなくした場合、発行先の保険会社に再発行をお願いしましょう。ただし、再発行の申請をしてからご自身が受け取るまでには少し時間がかかります。保険料の控除証明書をなくした際には、早めに申請を行いましょう。また、申請から受取りまでの期間は保険会社によって異なります。ご自身の加入する保険会社では、保険控除証明書の再発行を申請してからどの程度で届くのか確認しておきましょう。

転職した

1年の途中で転職した人は、退職した企業での収入と現在の勤務先の収入を合算して年末調整することになります。転勤先で年末調整をするためには、前勤務先が発行するその年の[給与所得の源泉徴収票]が必要になります。源泉徴収票は退職した日に受け取るか、後日郵送される場合があります。万が一、給与所得の源泉徴収票を紛失した際には、前勤務先に依頼すれば再発行が可能です。それでも、再発行が行われない場合は所轄の税務署に相談しましょう。

企業で年末調整をしなかった場合

退職した年のうちに再就職をせず企業で年末調整を行えなかった場合、個人で確定申告を行う必要があります。確定申告はご自身で行わなければならない分、時間がかかる場合があるので早めに準備しましょう。

まとめ

いかがだったでしょうか。

年末調整の方法、年末調整を行うことで節税できることを理解していただけたのではないでしょうか。

2021年も終わりが近づき、慌ただしく過ごされている方が多いかと思いますが、早めに年末調整の準備をしておきましょう。

| この記事を監修した人 | |

|---|---|

| 澤村 聡子(税理士) | |

澤村聡子税理士事務所代表。 今年も早いものでもう年末調整の時期ですね。控除できるものをきちんと把握・記入して、もれのないようにしましょう。 | |

出典

「No.2665 年末調整の対象となる人」(国税庁)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2665.htm

「[手続名]給与所得者の保険料控除の申告」(国税庁)

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/annai/1648_05.htm

掲載内容は執筆時点の情報であり、変更される場合があります。

出典に記載されているURLは、執筆時のリンク情報のため、アクセス時に該当ページが存在しない場合があります。

willnaviを運営する保険代理店、ニッセンライフに保険でお悩みな点や疑問点を無料でご相談できます。