ドル・コスト平均法のメリットとデメリット。どのような人にオススメか解説します!

リスクをおさえ、安定的なパフォーマンスをだすため、さまざまな投資手法が考えられてきました。

その中で、「ドル・コスト平均法」は、あまりにも有名です。

しかし、投資にリスクはつきもの。

ドル・コスト平均法においても、リスクを完全に回避することはできません。

この記事ではドル・コスト平均法の特徴から、ドル・コスト平均法がどのような方に向いているのか解説していきます。

ドル・コスト平均法とは

「ドル・コスト平均法」とは、定期的に定額分の金融商品を購入する投資手法です。

| ドル・コスト平均法の例 | |

|---|---|

| 購入日 | 毎月25日 |

| 購入金額 | 毎回3,000円 |

この例は、毎月25日に3,000円分の金融商品を購入するという、ドル・コスト平均法を実践したものです。

それではドル・コスト平均法が、どのような効果をもたらすのか、そのメリットとデメリットをみていきましょう。

ドル・コスト平均法のメリット

ドル・コスト平均法のメリットは次のとおりです。

1.リスクを抑えられる

株式市場や為替市場などの相場は日々変動しています。

「安いところで買って、高いところで売る」というのが、投資の基本です。

しかし現在の価格が安いのか、高いのかはプロの投資家でも意見が分かることでしょう。

そこで、ドル・コスト平均法の考えのもと、「定期的に定額分を購入する」ことで、高い時に購入するというリスクを軽減することができる可能性があります。

例として、次のような状況を見てみましょう。

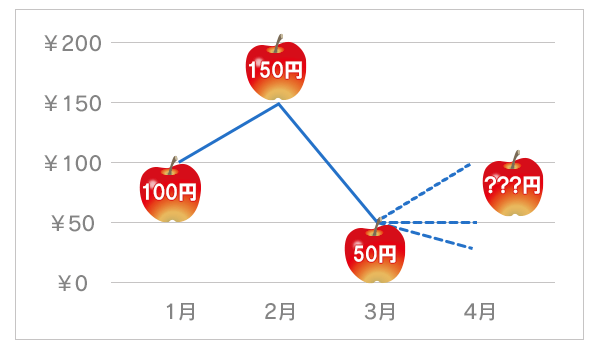

リンゴの価格の推移(1個あたり)

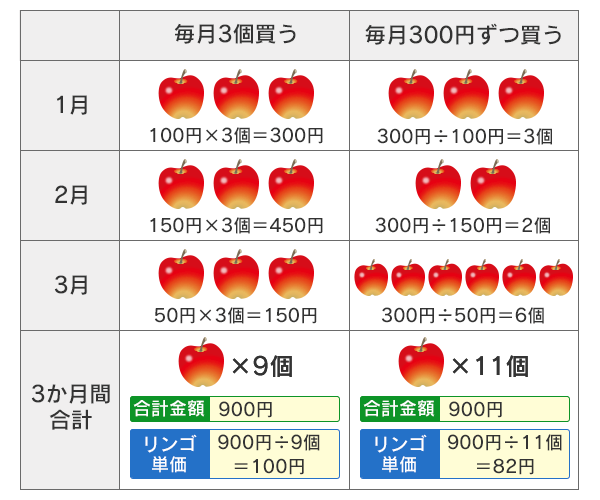

リンゴを「3個ずつ3回購入する場合」と「300円ずつ3回購入する場合」

「リンゴを3個ずつ3回購入する場合」と「リンゴを300円ずつ3回購入する場合」の比較をしています。

●前提条件:リンゴの価格は市場で変化する

ケース① 3個ずつ3回購入

リンゴの購入費はリンゴの価格に影響を受けるので、リンゴの価格が高いと、購入費も高くなり、安いと購入費が低くなる。

ケース② 毎回300円ずつ購入

買えるリンゴの数はリンゴの価格に影響を受けるので、リンゴの価格が高い時には少ない個数しか買えないが、安い時には多くたくさん買える。

3回に分けて購入したリンゴ1個当たりの単価は?

① 毎回3個ずつ購入 → 100円

② 毎回300円ずつ購入 → 81.8円

毎回300円ずつ購入する方が、リンゴ1個当たりの単価が安く抑えられていることがわかります。

これが、ドル・コスト平均法でリスクが抑えられると言われる理由です。

2.専門的なスキルは不要

ドル・コスト平均法では、定期的に定額分の金融商品を購入するため、相場や経済状況の分析など専門的なスキルは求められません。

短期間に売買を繰り返すことがない限り、相場の動きに一喜一憂する必要はないでしょう。

ドル・コスト平均法のデメリット

ドル・コスト平均法にも、当然、デメリットがあります。

1.リターンがおさえられる

ドル・コスト平均法は、一定期間・一定金額を投資することで、平均取得単価を安定させ、価格変動のリスクを抑えられることは、先に述べたとおりです。

ただしリスクを抑えている分、リターンも抑えられる傾向にあり、大きなリターンを得ることは難しいでしょう。

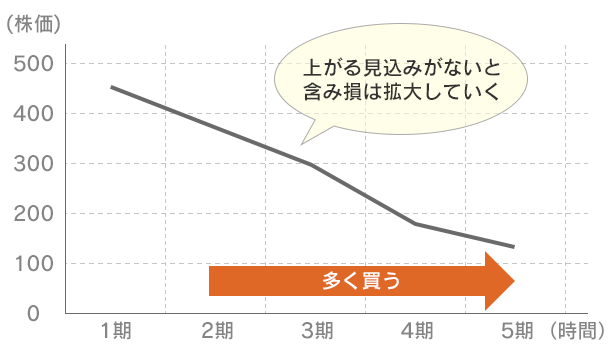

2.拡大する含み損

相場が長期間下落した場合、ドル・コスト平均法を使ったとしても、リスクを回避することは難しいでしょう。

相場が回復する見込みがあるのなら、相場が下落しているときに多く購入できる(安い時に多く買える)というドル・コスト平均法のメリットがいきますが、回復の見込みがないと含み損がどんどん拡大していくことになります。

ドル・コスト平均法の注意点

3.かさむ手数料

ドル・コスト平均法は何度も購入を繰り返すような投資手法なので、金融商品を購入する際の手数料がかさみ、運用成績に少なからず影響を与えてしまいます。

そのため金融商品を選ぶ際には、手数料も確認するようにしましょう。

4.購入の手間

ドル・コスト平均法では定期的に金融商品を購入するという作業が必要になります。

購入するのを忘れてしまったりすると、ドル・コスト平均法の効果が薄れてしまいます。

そのため、たとえば投資信託の自動積立機能や、外貨建保険の保険料として自動的に引き落とされるものを活用するなど、確実に購入できるような工夫をしましょう。

どんな人にドル・コスト平均法は適しているのか?

ここまで、ドル・コスト平均法のメリットとデメリットを解説してきました。

では、この投資手法はどのような人に適しているのでしょうか。

| 適している人 | 適さない人 |

|---|---|

|

|

投資スタンス

リスクとリターンには相関関係があります。

より高いリスクを背負った方が高いリターンを期待でき、リスクを抑えようとすればその分リターンは少なくなるのが一般的です。

ドル・コスト平均法の場合は、相場変動のリスクを抑えて、長期的な視点で安定したパフォーマンスを目指す投資手法ですので、当然人によって異なりますが、基本的にはローリスク・ローリターンの投資手法といえるでしょう。

もし高いリターンを狙いたい場合は、買い時(あるいは売り時)だと思ったときに、可能な限りの資金をそこに集中的に投入し、利益が出た段階で早めに決済するほうが適しています。

このように、ハイリターンを狙う人にはドル・コスト平均法は適していないでしょう。

家計の状況

まず投資(資産運用)全般に言えることですが、資産運用には損失リスクがつきもの、すぐに引き出す(現金化)ことのできない商品もあります。よって、資産運用に生活資金を利用することは避け、生活に支障をきたさない「余剰資金」から出しましょう。

ドル・コスト平均法は継続的に投資して、長く保有することで効果を発揮するので、経済的に投資を長く続けられる場合に適しています。

また、たとえば「子供が大学に入学するまでにいくら貯金したい」というようなニーズがある場合は、ドル・コスト平均法による投資は適さないでしょう。

理由は、現金化したいタイミングで相場が暴落していた場合などは、損失がでている状況で現金化せざるを得ず、相場が回復するのを待てないからです。

このような、「特定の時点までにいくら貯金したい」と考えている場合は、元本割れリスクが極めて低い定期預金や、学資保険、終身保険(低解約返戻金型)、国債などで資産運用した方が計画を立てやすいでしょう。

ドル・コスト平均法を活用した保険がある!?

投資信託や株式投資などでドル・コスト平均法を活用するというのはよく聞く話だと思いますが、「保険」にもドル・コスト平均法を活用した商品があります。

それは変額保険(有期型)です。

変額保険とは、被保険者が死亡した時や高度な障害を負った時に保障を受けられる保険商品です。

大きな特徴は、契約者が支払った保険料の一部を保険会社が運用し、死亡保険金や解約返戻金、満期保険金の額が運用実績に応じて変動することです。

契約者は保険に加入して毎月同じ額の保険料を支払い、保険会社が運用した成果が将来の受取額に反映されるので、ドル・コスト平均法のメリットを享受できると言えます。

ただし死亡保障額には最低保証がありますが、解約返戻金や満期保険金には最低保証がないので、運用実績がそのまま反映されます。そのため、変額保険(有期型)は死亡保障の機能を確保しながら、ドル・コスト平均法により保険料を運用したい、というニーズがある方にオススメです。

まとめ

投資や資産運用と聞くと、なにやら怖そうなことだというイメージを持つ方もいるでしょう。

しかし今回取り上げたドル・コスト平均法のように、安定的でリスクを抑えた資産運用が実現できる方法も存在します。

これからは老後の年金も過度に期待できず、自分自身で資産形成を行う必要性に迫られている時代でもあります。

この記事を通じて、ドル・コスト平均法について理解していただき、今後の資産運用・資産形成の一助になればうれしく思います。

もし、家計のことなどで不安がある方は、FPナビからお金の専門家であるファイナンシャル・プランナーに無料で相談できます。

こちらもぜひご活用ください。

⇒ファイナンシャル・プランナーに相談してみる

(外部サイトへ遷移します)

| この記事を書いた人 | |

|---|---|

| ニッセンライフ |

WillNaviを運営する株式会社ニッセンライフは通販でおなじみのニッセングループ傘下の企業です。 | |

willnaviを運営する保険代理店、ニッセンライフに保険でお悩みな点や疑問点を無料でご相談できます。