私の厚生年金保険料の算出方法って!?老後にはいくらの年金を受け取れるの?

給料明細を見たときに、「厚生年金保険料ってどうやって金額を決めているのだろう!?」と思ったことはありませんか?

この記事では、厚生年金とは何かという基礎的なことから、いくら払ったらいくら受け取れるのか、加入条件や受給条件は何かのような、「お金」の部分に着目して解説していきます!

⇒2分でわかる!記事のまとめ動画はコチラ!

厚生年金保険料を支払うことで老後に年金を受け取れます

厚生年金・厚生年金保険料とは?

厚生年金とは、民間企業に勤めている会社員や公務員等が原則として加入する公的な年金制度です。

厚生年金の加入者は、毎月厚生年金保険料を納めることで、老後に老齢厚生年金を毎月受け取れます。

厚生年金保険料は、ご自身の給与水準に応じた一定額を毎月の給与からの天引き(控除)という形で支払います。

そして、厚生年金保険料は企業と加入者(会社員等)がそれぞれ折半して支払うことになっており、毎月天引きされている厚生年金保険料と同額を企業も支払ってくれているのです。

多くの会社員・公務員は原則、厚生年金の加入義務がある

厚生年金保険は、事業所単位で適用され、株式会社などの法人登記している事業所(事業主のみの場合も含みます)や、常時5人以上を雇用している事業所は、原則として厚生年金を含む社会保険の加入義務があります(一部例外あり)。

また、従業員数が4人以下の場合などでも、従業員の2分の1以上が加入に同意する場合には申請をすることで任意加入が可能です。

それに応じて、そのような事業所で勤務している人(=第2号被保険者)も厚生年金に加入することになり、厚生年金保険料を支払うことになります。

パート社員やアルバイト社員については、労働時間・労働日数が正規社員の4分の3を超える場合など、所定の条件に該当する場合は厚生年金保険に加入することになります。

厚生年金保険料や年金支給額は給与水準等によって異なる

毎月天引きされる厚生年金保険料はその人の給与水準をもとに計算される標準報酬月額によって異なり、標準報酬月額が高い人ほど保険料も高くなります。

また、定期的に支払われるボーナスなどにおいても厚生年金保険料を含む各種社会保険料は天引きされます。

厚生年金は現時点では原則65歳になってから支給されます(所定の条件を満たしている場合、60歳から支給を受けられます)。

そして、より多くの保険料を支払ってきた人は、老後により多くの年金を受け取れます。

保険料と受け取れる年金については、のちほど詳しく解説します。

厚生年金保険料は給料の額によって変わる

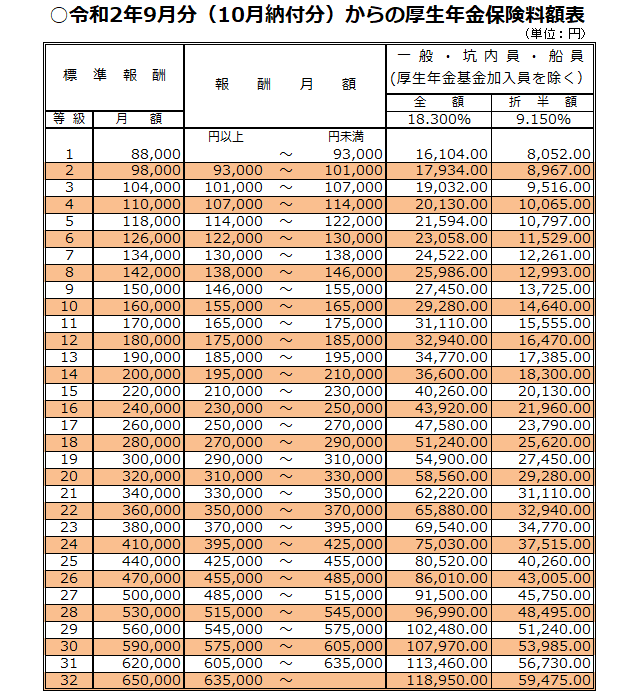

厚生年金保険料として領収される金額は、給与水準に応じた等級と厚生年金保険料率にもとづいて計算されます。

令和2年9月分(10月納付分)から、厚生年金保険の標準報酬月額の上限(32等級)が65万円となりました。

(日本年金機構HPより引用)

たとえば、報酬月額(月給等)が17万3,000円の場合、16万5,000円~17万5,000円の範囲に該当するため、等級は11、標準報酬月額は17万円として計算されます。

そして、17万円に厚生年金保険料率18.300%を掛けた額の半分(17万円×18.300%÷2(会社と折半))の金額である1万5,555円が厚生年金保険料として天引きされます。

厚生年金保険料率は、平成16年からの年金制度改革によって段階的に引き上げられてきました。

その結果、現在の厚生年金保険料率は18.300%となっています。

厚生年金をいくらもらえるかはわからない

厚生年金保険料をたくさん払うほど、もらえる年金も多くなるということは説明しました。

では、実際にいくらの厚生年金をもらえるのでしょうか。

毎月、給料明細を見るたびに天引きされている金額に嫌気がさす人も多いでしょう。

払っている分、しっかりともらいたい思われる方がほとんどでしょう。

受給金額を正確に予測することはできない

結論からいうと、いくらもらえるかを正確に予測することは不可能です。

理由は、支給される厚生年金は、厚生年金の「加入期間*1」と「加入期間中の給与」によって変動するからです。

しかし、現在の職業や収入などの情報をもとに、見込みの年金受給額を試算することはできます。

また、年齢別にいくらの年金を受給しているのかを調査した公的な統計データもあるため、自分がどのくらい年金を受給できそうか、ある程度イメージすることもできるでしょう。

*1「厚生年金の加入期間」と「厚生年金保険料の納付期間」はほぼ同義ですが、たとえば厚生年金保険料の免除期間などがある場合は、その免除期間中も厚生年金の加入期間に含めるため、ここでは加入期間と記載しています。

日本年金機構のWEBサイトで年金見込額の試算ができる

日本年金機構が運営する「ねんきんネット」にログインすることで、年金見込額を試算できます。

試算方法は、「かんたん試算」・「詳細な条件で試算」が用意されています。

国民年金や厚生年金保険の加入記録等の確認や加入状況から将来の年金見込額の試算が手軽にできるので試してみるとよいでしょう。

令和元年度の厚生年金平均支給額は約9万円!?

日本年金機構が公表している「主要統計(令和2年度)」によると、厚生年金のうちの老齢給付における平均年金月額は14万6,314円となっています。

また、厚生労働省の「令和元年度 厚生年金保険・国民年金事業の概況」では、60歳以上の厚生年金受給者における平均年金月額は14万6,162円となっており、調査機関によって若干の差はありますが、およそ全体の平均は14万6,000円程度となっているようです。

ただし、この数値には国民年金(基礎年金)の支給額も含まれています。

つまり、純粋な厚生年金支給額は、約14万6,000円から国民年金の支給額を差し引いた金額ということになります。

厚生労働省の国民年金に関する統計である、「令和元年度 厚生年金保険・国民年金事業の概況」によると、国民年金の平均年金月額は5万6,049円となっています。

よって、厚生年金単体の平均年金月額は、14万6,000円-約5万6,000円=約9万円程度ということになるでしょう。

今の若い世代は将来年金を受け取れるのか?

みなさんは、老後に受け取れる年金の平均額が、国民年金・厚生年金あわせて約14万6,000円と聞いて、十分だと思いますか?それとも足りないと思いますか?

感じ方は人それぞれですが、14万6,000円というのはあくまでも現状の数値です。

そして、現状は基本的に65歳以降から年金の支給が始まりますが、今後もずっと65歳が基準になるかはわかりません。

しっかりと老後に備えるためには、まず日本における年金制度の構造をある程度理解し、現状がどうなっているのかを把握する必要があるでしょう。

日本の年金制度は3階構造

日本の年金制度は次のイメージのような構造をしています。

| 企業年金 | 厚生年金基金 | 確定給付年金 | 確定拠出年金 |

| 公的年金 | 厚生年金(老齢厚生年金) | ||

| 国民年金(老齢基礎年金) | |||

このように、日本の年金制度はまず企業年金と公的年金の2つに分類され、その内の公的年金はさらに国民年金と厚生年金に分けられるため、3階構造と呼ばれています。

国民年金は、日本国内に定住する20歳以上60歳未満の人全員が加入する、もっとも基礎的な年金制度です。

そして、この記事のテーマである厚生年金は、民間企業で働く人や公務員の人などに対し、国民年金に上乗せして支払われます。

これに対し、公的年金だけでは不十分、あるいはより手厚い福利厚生のためといった理由で企業が用意する私的な年金制度が企業年金と呼ばれています。

厚生年金と厚生年金基金は別物

厚生年金と厚生年金基金は名前が似ていますが、公的年金か企業年金(私的年金)かという点でまったく性質が異なります。

厚生年金はあくまでも公的年金であり、実際に多くの人が加入しています。

一方で、厚生年金基金は企業が独自に、あるいは共同で設立するものです。

そして、厚生年金基金は、基金独自の掛金と厚生年金保険料の一部を合わせて運用することで、公的年金である厚生年金の支払いを国に代わって一部代行するとともに、基金の加入員に対してより充実した年金を支給するという役割を担っていましたが、バブル崩壊以降、厚生年金基金の運用はうまくいかなくなり、解散する基金が相次ぎました。

厚生年金基金は企業年金でありながら公的年金の一部も代行していたため、その代行部分の資産を守る必要があります。

そこで、平成26年4月からは厚生年金基金の新規設立は認められず、現存しているものは随時、確定給付年金へ移行することを促されているのです。

世代間扶養賦課方式と積立方式

公的年金と企業年金の最も大きな違いの1つとして、世代間賦課方式と積立方式の違いがあります。

世代間賦課方式とは、現役世代が年金の支給に必要な原資を負担する構造のことを指し、日本の公的年金がこれに該当します。

一方で、積立方式は自分が拠出した掛金を運用し、その積立額と運用益を自分で受け取る構造のことで、企業年金がこれに該当します。

そして、現在日本は超高齢社会と言われており、現役世代が少なく、年金受給者は多いという構造になっているのです。

そこで、積立方式である企業年金の役割が重要になってくるのです。

自身で老後の資産に備える必要性

前の項目で、公的年金を期待することのリスクについて解説しました。

では、そのような状況を受けて、個人ではどのように対応すべきなのでしょうか。

たとえば、上の表で企業年金に分類されている「確定拠出年金」というものに着目してみましょう。

ここでいう確定拠出年金とは企業型確定拠出年金を指しており、企業が掛金を拠出します。

一方で、個人型確定拠出年金(iDeCo)というものも存在します。

これは、個人が任意で加入する年金制度であり、自分で掛金を拠出し、自分の意思にもとづいて運用するというものです。

このように、現在は個人で老後資産にそなえるための制度も整ってきました。

「保険」にも資産形成として活用できるものがある

個人で老後の資産に備えるにあたって、「iDeCo」以外にもさまざまな方法があります。

その中でも、「保険」に着目して、貯蓄性のある商品をいくつか紹介します。

| 終身保険(低解約返戻金型) | 死亡や高度な障害を負った時などに保障を受けられる保険商品で、保険料払込期間を満了した後も保障は一生涯継続します。 また、保険料払込期間終了後は高い返戻率を期待できるため、貯蓄性のある保険としても人気です。 ただしこの商品は、保険料払込期間で解約した場合の解約返戻金を少なく設定しているため保険料払込期間中の解約は注意が必要です。 |

|---|---|

| (変額)個人年金保険 | 年金支払開始日前に契約者が死亡した場合は死亡保障を受けられます。 また、運用実績に応じて年金額は増減します。 資産運用と保障を両立したい場合は検討してみてください。 運用実績によっては、元本割れする可能性がありますので注意が必要です。 |

| 養老保険 | 保障期間中に被保険者が死亡した場合は死亡保障を受けられます。 そして、満期時点で生存していた場合は、死亡保障と同額の満期保険金を受け取れます。 万が一にも備えつつ、老後のまとまった資金としても期待できるため、貯蓄と保障を両立したい場合は検討してみてください。 死亡保障と満期保険金の保障を兼ねているので、一般的に上記の保険商品よりも保険料は割高です。 |

まとめ

厚生年金は公的年金の1つであり、民間企業の会社員や公務員のように多くの方が加入する必要がある年金制度です。

しかし、少子高齢化が進んでいるため年金支給額が少なくなる可能性があります。

そこで、個人でも老後の資産形成を行う必要性があるということをこの記事では述べてきました。

資産形成にはさまざまな方法がありますが、どれも一長一短です。

この記事の最後では、資産形成としてはあまり注目されない「保険」に着目して、貯蓄・資産運用として活用できるものを紹介しました。

「Will Navi」ではさまざまな保険を取り扱っているので、ぜひ資料請求(無料)してみてください。

⇒終身保険の一覧、詳細はこちら

⇒年金・変額保険の一覧、詳細はこちら

| この記事を書いた人 | |

|---|---|

| ニッセンライフ |

WillNaviを運営する株式会社ニッセンライフは通販でおなじみのニッセングループ傘下の企業です。 | |

出典

「日本年金機構の取組み(適用調査対象事業所対策)」(日本年金機構)

https://www.nenkin.go.jp/service/kounen/sonota/20150120.html

「保険料額表(令和2年度9月分~)」(日本年金機構)

https://www.nenkin.go.jp/service/kounen/hokenryo/ryogaku/ryogakuhyo/20200825.html

「厚生年金保険料等の免除」(日本年金機構)

https://www.nenkin.go.jp/service/kounen/hokenryo-kankei/menjo/20140122-01.html

「年金見込額試算」(日本年金機構)

https://www.nenkin.go.jp/n_net/n_net/manual/estimatedamount.html

「主要統計(令和2年度)」(日本年金機構)

https://www.nenkin.go.jp/info/tokei/shuyotokei/shuyotokei.html

「令和元年度 厚生年金保険・国民年金事業の概況」(厚生労働省)

https://www.mhlw.go.jp/content/000706195.pdf

掲載内容は執筆時点の情報であり、変更される場合があります。

出典に記載されているURLは、執筆時のリンク情報のため、アクセス時に該当ページが存在しない場合があります。

willnaviを運営する保険代理店、ニッセンライフに保険でお悩みな点や疑問点を無料でご相談できます。