火災保険料は控除できる?できるケースとできないケースを解説

「火災保険に入ったけれど、年末調整で控除できるのかな?」

「自分は火災保険の控除ができなかったのに、できた人もいるのはどうして?」

そんな疑問や不満を抱いている人はいませんか?

結論から言うと、火災保険は年末調整でも確定申告でも基本的に控除できません。

以前は控除の対象だったのですが、2006年に税制改革があり、控除できないようになりました。

ただ、今でも例外的に控除できる火災保険もあるのです。

控除できる火災保険

- 平成18(2006)年12月31日までに締結した契約

- 満期返戻金などのあるもので、保険期間または共済期間が10年以上の契約

- 平成19年1月1日以後に損害保険契約を変更していない

という3つの条件に当てはまる**「旧長期損害保険」**と呼ばれる保険です。

またそれ以外にも、控除はできないけれど支払う税金額を抑えることができる例もあります。

**「火災保険は控除されない」**と諦めなくても、節税できる可能性はあるのです。

- 火災保険料が控除されなくなった事情

- 火災保険が控除される「旧長期損害保険」について

- その場合の控除のしかた

について、わかりやすく解説します。

さらに、控除できなくても火災保険について税金を軽減できるケースについて、具体的に例示しますので、自分が該当するか検討してみてください。

この記事を読めば、あなたも火災保険料で得する方法が見つかるかもしれません。

ぜひ最後まで目を通して、少しでも保険料の負担を軽くしてください!

火災保険料は控除の対象になる?ならない?

生命保険や医療保険に加入して保険料を支払っていると、年末調整や確定申告の際に税金の控除を受けられますよね。

それなら火災保険もまた、控除の対象になるのでは……と考える人は多いでしょう。

そこでまず最初に、その疑問にズバリ答えていきましょう!

(1) 火災保険料は基本的には控除されない

結論から言うと、残念ながら火災保険料では、基本的には税金の控除を受けられません。

といっても、実は以前は「損害保険料控除」があって、火災保険も控除対象でした。

ところが2006年に大きな税制改正があり、その際に損害保険料控除が廃止されてしまったのです。

そのかわり、**「地震保険料控除」**という制度が誕生しました。

なぜこのような改正が行われたのでしょうか?

一説には、政府が国民に地震保険の重要さを知らしめ、なるべく加入するよう促すためだとも言われています。

地震保険はそれ単体で加入することはできず、火災保険に入っている場合にのみ加入できる保険です。

そのため、「火災保険の控除はなくなったけれど、地震保険に入れば控除が受けられるなら加入しよう」と考える人が増えることを期待したのでしょう。

実際に、損害保険料率算出機構の調査によれば、火災保険加入者のうち地震保険にも入っている人の割合は2018年度で65.2%にのぼり、16年連続で増加しているそうです。(損害保険料率算出機構「グラフで見る!地震保険統計速報」より)

火災保険料の控除はされなくても、地震保険で控除を受けている人は大勢いるというわけです。

(2) 火災保険料について税金が控除される場合もある

ただしこれは「基本的には」であって、例外的に火災保険料が税金控除の対象になるものもあるのです。

それは、損害保険料控除が廃止された**2006年以前に結んだ保険契約で、一定の条件を満たしている「旧長期損害保険料」**です。

この保険契約は控除があるときに加入した火災保険なので、途中で「控除できません」と変更されたことで、加入者にとっては損をしたような状況でした。

そこで、経過措置として「旧長期損害保険料」に限っては、従来通りの控除が受けられることとされたわけです。

また、火災保険料の控除が受けられなくても、別の形で税金を軽減できる場合もあります。

次の章ではこれらの方法、ケースについて具体的に解説します。

火災保険料について税金を軽減できる3つのケース

火災保険料に関して、控除やその他の制度を利用して税金の負担を軽減できるケースは3つあります。

順番に説明していきましょう。

(1) 火災保険が「旧長期損害保険」であれば控除の対象になる

まず1章でも述べたように、「旧長期損害保険」に該当する火災保険であれば、控除の対象になります。

そのためには、以下の3つの条件をすべて満たしている必要があります。

-

平成18(2006)年12月31日までに締結した契約であること

(保険期間または共済期間の始期が平成19(2007)年1月1日以降のものが除く)

- 満期返戻金などのあるもので、保険期間または共済期間が10年以上の契約であること

- 平成19年1月1日以後にその損害保険契約を変更していないこと

(ただし旧長期損害保険と地震保険が「ひとつの契約」になっているケースでは、どちらか一方しか控除されませんので要注意です。)

「火災保険は控除されないんだ」と諦めてしまわずに、まずは自分の火災保険の契約時期や契約期間を確認してみてください。

- 保険証券を見る

- 保険会社に問い合わせる

「自分の保険は旧長期損害保険に当てはまる」という場合は、「火災保険料の控除のしかた」で実際の書類の記入などについて説明しますので、そちらも参照してください。

(2) 法人は火災保険料を経費として計上できる

次は、火災保険の契約者が個人ではなく法人の場合です。

税金の控除を受けることはできませんが、火災保険料を経費として計上することで、節税することが可能なのです。

- 店舗や事務所など、事業で利用している建物・家財にかけた火災保険料

- 自宅と事業所に兼用している建物・家財にかけた火災保険料

→建物全体に対して事業用に使用している部分の割合を出し、保険料のうちその割合分のみ経費計上する

という2つのケースです。

確定申告で**「不動産所得」または「事業所得」**の経費として申告します。

(3) 地震保険料は持ち家も賃貸も控除される

3つ目は、火災保険に加えて地震保険に加入しているケースです。

1章でも触れたように、2006年に「地震保険料控除」の制度ができたので、「火災保険料+地震保険料」を支払っている場合は、地震保険料の分だけは控除を受けることができるのです。

これは持ち家に限りません。賃貸住宅に入居する際に加入した火災保険に地震保険がついていれば、その分は控除対象です。

控除される額は、以下の表の通りです。

地震のリスクに備えるためにも節税のためにも、地震保険にはぜひ加入をおすすめします。

| 所得税 | 住民税 | |||

|---|---|---|---|---|

| 地震保険料控除 | 年間控除対象保険料 | 控除額 | 年間控除対象保険料 | 控除額 |

| 50,000円以下 | 支払い保険料全額 | 50,000円以下 | 支払い保険料 × 1/2 | |

| 50,000円超 | 50,000円 | 50,000円超 | 25,000円 | |

火災保険料の控除のしかた

では、もしあなたの火災保険が**「旧長期損害保険」**に該当していた場合、どのように控除を受ければいいのでしょうか?

この章では具体的な控除のしかたについて説明しましょう。

(1) 必要書類

控除に必要な書類は以下です。

- 保険会社が発行する「保険料控除証明書」

- 旧長期損害保険に該当する場合は、保険会社から郵送されてきます。

- 紛失してしまった場合は、保険会社に連絡して再発行してもらってください。

- 年末調整の場合は、勤務先からもらう「給与所得者の保険料控除申告書」

- 確定申告の場合は、「確定申告書」一式

- 税務署か役場の窓口でもらう、国税庁のホームページからダウンロードするなどして入手します。

- e-Tax(インターネットでの電子申告)を利用する場合は必要ありません。

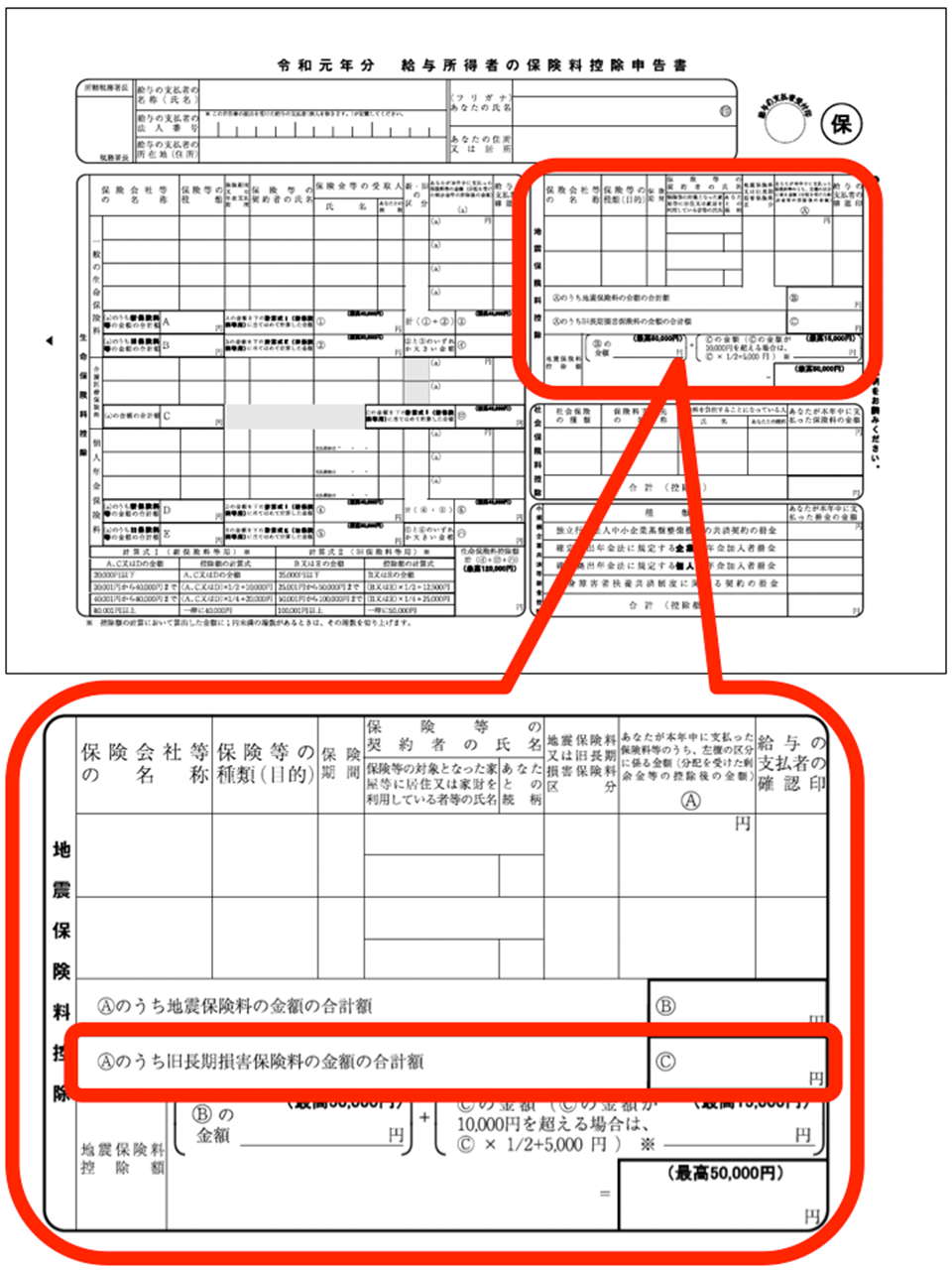

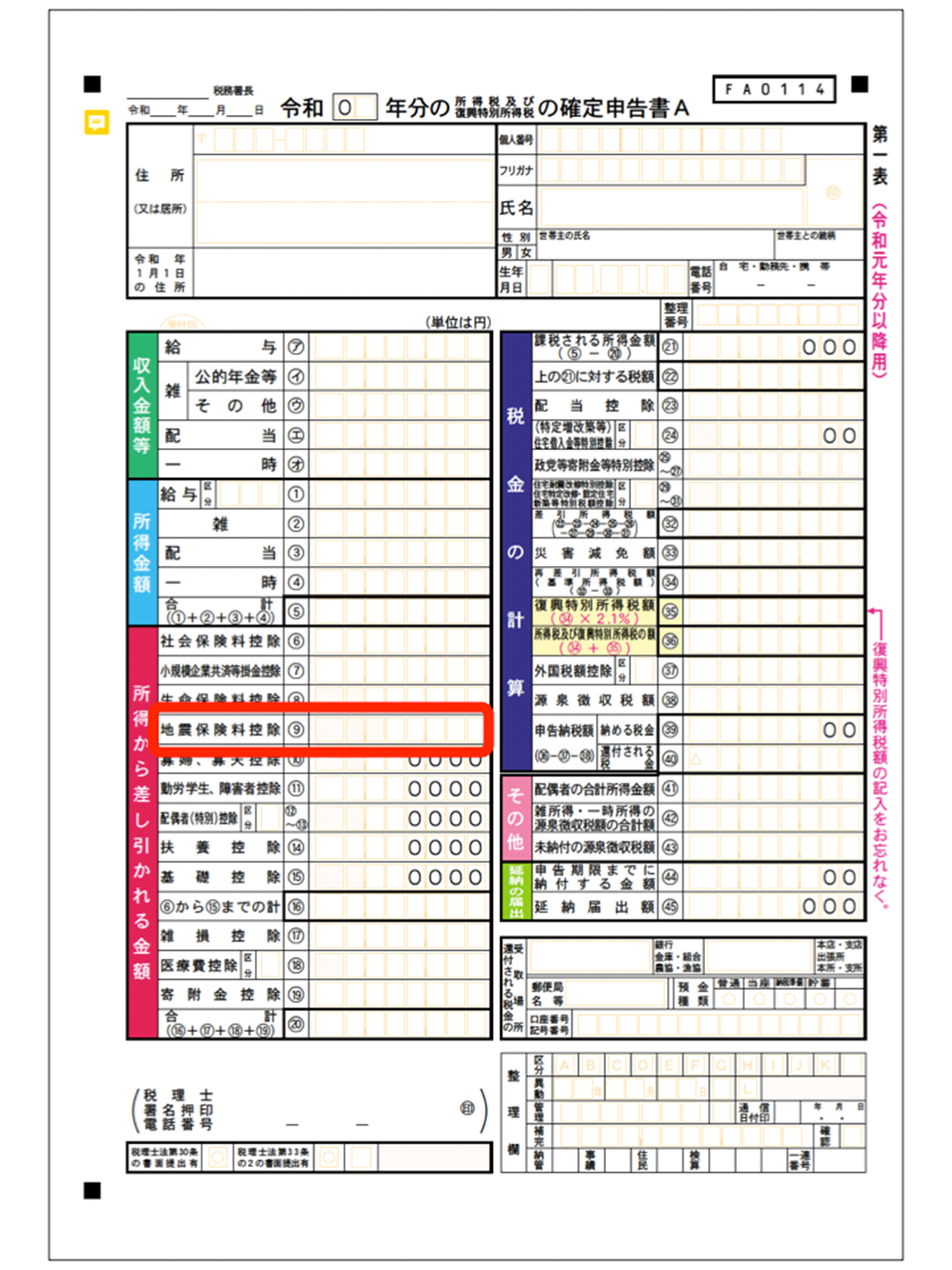

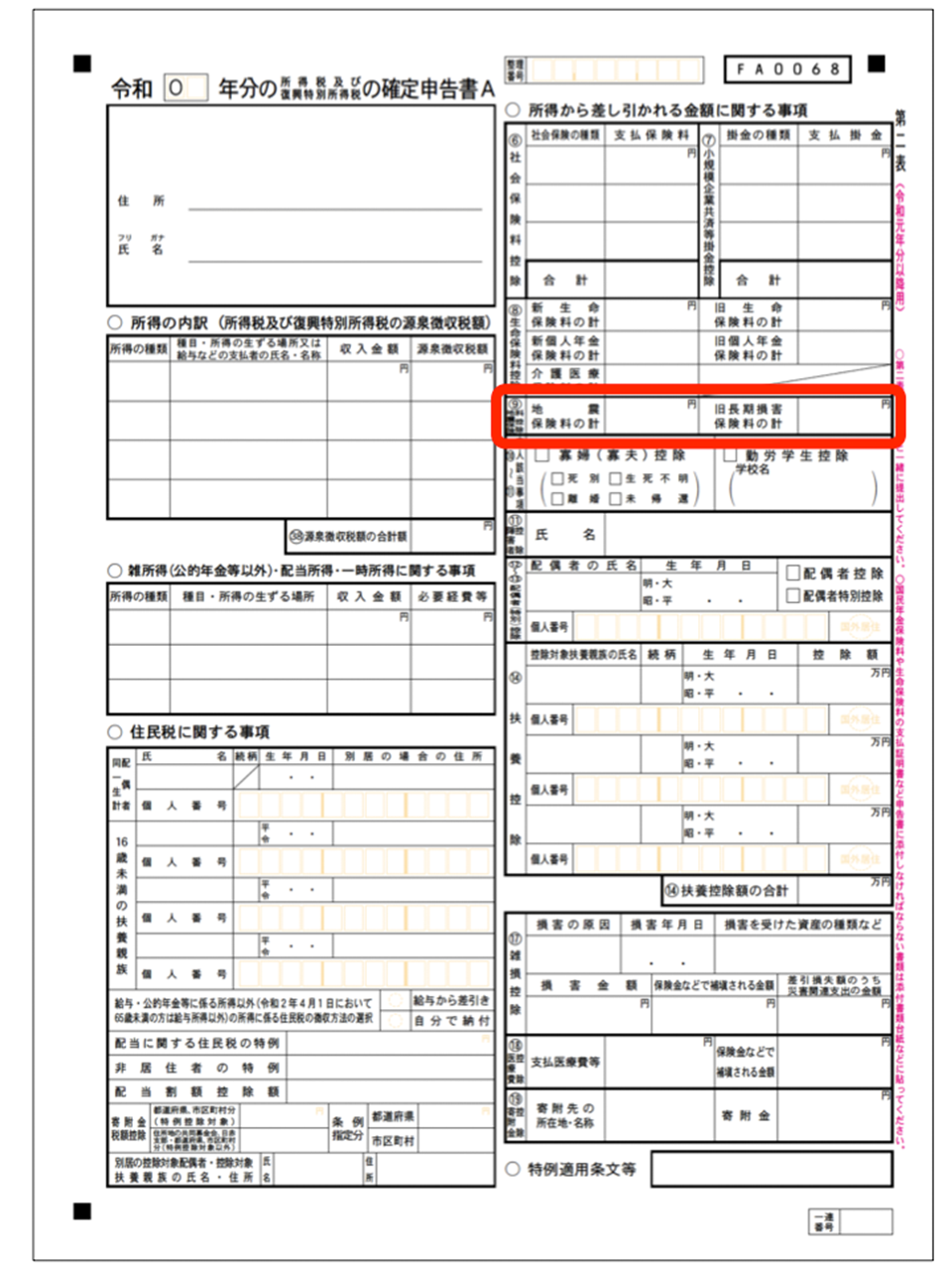

年末調整の**「給与所得者の保険料控除申告書」と「確定申告書」**それぞれの記入欄は以下の通りです。

「給与所得者の保険料控除申告書」の場合

「確定申告書」の場合

(2) 保険料と控除額

書類が揃ったら、保険料と控除額を書類に記入し、控除証明書を添付して提出します。

旧長期損害保険料の控除額と計算式は、以下を参照してください。

| 所得税 | 住民税 | |||

|---|---|---|---|---|

| 旧長期損害保険料控除 | 年間控除対象保険料 | 控除額 | 年間控除対象保険料 | 控除額 |

| 10,000円以下 | 支払い保険料全額 | 5,000円以下 | 支払い保険料全額 | |

| 10,000円超 20,000円以下 |

支払い保険料 × 1/2 +5,000円 |

5,000円超 15,000円以下 |

支払い保険料 × 1/2 + 2,500円 |

|

| 20,000円超 | 15,000円 | 15,000円超 | 10,000円 | |

ちなみにもし火災保険が旧長期損害保険に該当し、さらに地震保険にも加入している場合にはどうすればいいでしょうか?

以下のような2つのケースに分けて申告してください。

旧長期損害保険と地震保険が同一の契約の場合

旧長期損害保険か地震保険どちらか一方しか控除を受けられません。

計算してみて金額的により控除額が大きい方を適用するといいでしょう。

旧長期損害保険と地震保険が別々の契約の場合

両方とも控除を受けることができますが、

- 所得税の控除:合算して年間50,000円まで

- 住民税の控除:合算して年間25,000円まで

の限度額があります。

(3) 保険料を一括で支払った場合の計算方法

保険料の支払総額を抑えるために、定期的に支払うのではなく何年分かを一括で支払っている人も多いと思います。

その場合は、支払った年に一括払全額を控除対象にすることができないので注意してください。

「一括払い総額 ÷ 年数」で1年ごとの保険料額を算出し、その金額が控除対象となります。

たとえば、「10年分=15万円」を一括支払いした場合は、毎年1万5,000円ずつが10年間控除されます。

「5年間=5万円」の場合は、毎年1万円ずつ × 5年間です。

以上の決まりと申告方法に従って、火災保険料についても賢く税金控除・節税をしていきましょう。

まとめ

いかがでしょうか?

火災保険料と控除について、よく理解できたかと思います。

では最後に、記事の内容をまとめてみましょう。

- 火災保険料は基本的には控除されない

- ただし「旧長期損害保険」であれば控除の対象になる

- 火災保険について税金を節約する方法は、

- 法人の場合、火災保険料を経費として計上する

- 地震保険料は控除されるので加入する

出典

「学校基本調査」(文部科学省)(http://www.mext.go.jp/b_menu/toukei/chousa01/kihon/1267995.htm)を加工して作成

「平成28年度子供の学習日調査の公表について」(文部科学省)

http://www.mext.go.jp/b_menu/toukei/chousa03/gakushuuhi/kekka/k_detail/__icsFiles/afieldfile/2017/12/22/1399308_1.pdf

「平成30年度教育費に関する調査結果」(日本政策金融公庫)

https://www.jfc.go.jp/n/findings/pdf/kyouikuhi_chousa_k_h30.pdf

(日本学生支援機構)

https://www.jasso.go.jp/shogakukin/about/flow.html

「教育一般貸付 (国の教育ローン)」(日本政策金融公庫)

https://www.jfc.go.jp/n/finance/search/ippan.html

掲載内容は執筆時点の情報であり、変更される場合があります。

出典に記載されているURLは、執筆時のリンク情報のため、アクセス時に該当ページが存在しない場合があります。